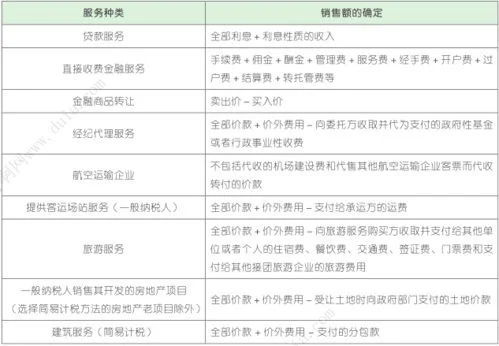

1.差额征税如何进行会计处理?

1。

一般纳税人按照一般计税方法的差额征税会计处理 财政部关于印发《营业税改征增值税试点有关企业会计处理规定 13号)规定: 企业接受应税服务时,按规定允许扣减销售额而减少的销项税额 应交增值税(营改增抵减的销项税额)”科目,按实际支付或应付白 的差额,借记“主营业务成本”等科目,按实际支付或应付的金额, 付账款”等科目。 2。

—般纳税人按照简易计税方法的差额征税会计处理 企业接受应税服务时,按规定允许扣减销售额而减少的销项税额 未交增值税”科目,按实际支付或应付的金额与上述增值税额的差客 本”等科目,按实际支付或应付的金额,贷记“银行存款”、“应付款”等科目。 特别提醒:因一般纳税人按照简易计税方法差额纳税,简易计方法的应纳税额对应的科目是“应交税费—未交增值税”,其抵减的销项税额不能抵减一般计税方法的销项 税额,所以没有按照财会[2012]13号规定的,在“应交税费—应交增值税”增设“营 改增抵减的销项税额”科目下核算,在“应交税费—未交增值税”科目下核算“按规定 允许扣减销售额而减少的应交增值税”。

2.月末进销差额的会计分录具体怎么

一、在年初订立租赁合同,取得合法凭证,屋租赁费已付1、借:待摊费用-屋租赁费确贷:银行存款2、每月摊销借:管理费用贷:待摊费用-屋租赁费二、在年初订立租赁合同,,未取得合法凭证,屋租赁费未付每月预提借:管理费用贷:预提费用-房租赁费三、年末取得合法凭证,付清屋租赁费借:预提费用-房租赁费贷:银行存款或现金、租金收入帐务处理(1)根据发票租金收入作帐借:应收账款--房租贷:以前年度损益调整(2)结转时借:以前年度损益调整贷:利润分配--未分配利润(3)收回租金款借:银行存款贷:应收账款--房租2、代-开-发-票税金帐务处理(1)支付税金时借:应交税金--营业税、城建税等贷:现金(2)根据补缴税金作提取分录借:以前年度损益调整贷:应交税金--营业税、城建税等(3)结转时借:利润分配--未分配利润贷:以前年度损益调整2009-08-07 21:51 补充问题在管理费用科目列的房产税,印花税,怎么做分录,还有教育附加,水利建设资金等。

还有滞纳金,请教明细分录,谢谢1、滞纳金借:营业外支出--滞纳金贷:银行存款2、房产税,印花税(1)补交税金借:以前年度损益调整贷:银行存款(2)结转借:利润分配--未分配利润贷:以前年度损益调整3、教育附加,水利建设资金(1)补交税金时借:其他应交款--教育费附加借:其他应交款--水利建设资金贷:银行存款等(2)补提时借:以前年度损益调整贷:其他应交款--教育费附加贷:其他应交款--水利建设资金(3)结转借:利润分配--未分配利润贷:以前年度损益调整新会计准则删除了“待摊费用”和“预提费用”科目,并在资产负债表中也相应取消了这两个项目根据新会计准则的规定,对于预付,后期才逐渐形成的费用的项目,应直接计入相关费用类科目进行核算。 属于行政管理部门为组织和管理生产经营活动所发生的计入管理费用;属于企业生产车间为生产产品或者提供劳务而发生的计入制造费用;属于企业销售商品过程中发生的计入销售费用,所以你公司今年发生的50万租金,一次性进入相应费用就行了虽然取消了待摊费用和预提费用科目,但并不代表没有待摊性质和预提性质的费用。

对于一次性支付跨年度的费用,应当根据会计分期假设及匹配原则进行分摊,会计科目可以选择计入预付账款-待摊房租费,并且,你们这次付的50万实际上已经是超过一年的房租,更应当作为“长期待摊费用”核算。当然如果费用只是在当年度的几个月份内摊销的,可以一次性计入当期费用。

另外,取消预提费用也并非不得预提相关费用,如贷款利息,应当计入“应付利息”,其他费用也按此原则操作。待摊费用和预提费用实际均是费用要素。

所谓费用是指企业在日常活动中发生的经济利益的流出,费用的发生将引起所有者权益的减少。待摊费用和预提费用的发生都会引起企业经济利益的流出,减少企业的利润,最终导致企业所有者权益的减少。

因此,待摊费用和预提费用符合费用要素的定义,二者均应被划入费用要素的范畴。至于借款利息的会计处理。

在实际工作中,对于短期借款的利息,由于金额孝期限短的特点,银行一般于到期时一次还本付息,对于长期借款的利息,由于金额大、期限长的特点,银行一般于每季度末或年末收取借款利息。 无论是长期借款还是短期借款,银行收取的利息均未超过一年的期限。

因此,企业可在实际支付利息时,借记“财务费用”、“在建工程”等科目,贷记“银行存款”等科目。若企业在银行收取利息时点未能按期足额支付利息,可作“应付利息”处理。

3.商品进销差价帐户怎么核算?

商品零售企业在商品验收入库时,以商品的售价(含税)金额,借记“库存商品”,以商品的进价(不含税)金额,贷记“物资采购”,以商品含税零售价大于不含税进价的差额,贷记“商品进销差价”。

“商品进销差价”账户,是商品零售企业用来核算商品售价(含税)与进价(不含税)之间的差额(毛利+销项税额)的专门账户。 借方反映取得商品进价大于零售价的差额,月终分摊的商品进销差价和库存商品售价调整时调低售价的差额;贷方反映取得商品零售价大于进价的差额和库存商品售价调整时调高售价的差额;贷方余额反映库存商品进价小于售价的差额,借方余额则反映库存商品进价大于售价的差额,余额一般在贷方。

零售企业购进商品、进项税额的确认及会计处理,只是库存商品实行售价金额核算,其会计处理有所不同,其他均与批发企业基本相同。鸡鸡惯课甙酒轨旬憨莫[例]某零售商业企业向本市无线电厂购入VCD150台,1000元/台,增值税专用发票上注明:价款150000元,税额25500元(150000*17%)。

作会计分录如下:企业付款时:借:物资采购——**无线电厂 150000应交税费——应交增值税(进项税额) 25500贷:银行存款 175500商品验收入库(设每台VCD含税售价1560元)时:借:库存商品——**VCD 234000贷:物资采购——**无线电厂 150000商品进销差价 84000例中的“库存商品”账户,是根据商品零售企业按售价金额核算和实物负责制的传统作法而设计的。 如果库存商品按不含税售价计入,就会造成柜台价签上的标价与库存价格不符,使实物负责人的责任不清,也违背了按售价金额核算和实物负责制的本意,造成各柜组月末清点库存的麻烦。

因此,对于按售价核算的各柜组,购进商品结转商品采购成本时,必须按含税销售价格计算库存商品,将税额计入商品进销差价,通过差价金额来抵减库存金额,最终使库存商品进价金额不含税。 。

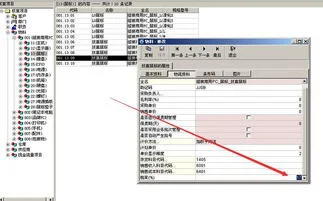

4.金蝶V2.0销售单输入金额后自动算出税额跟票面不一致手工调成一致后

税额+不含税额必须等于价税合计数。改了税额后,也需要改不含税额。

因为销售单的税额是按照整单来算的。而增值税的税额算法是按照明细的每一页来算的。举例:发票明细有300行,每一页是28行,增值税的税额算法是按照28行算一次,然后4舍5入算出税额和不含税额,作为该页的小计。这个数额和不含税额将作为下一页的期初额参与运算。所以如果分录超过多,就可能会导致最后的总税额和金蝶系统最后算出的税额有差异。一般差异是几分钱。