1.“应交税金——减免税”科目年末是否结转?

一、并不是年末要结转所有应交税金科目,余额的,但是应交增值税科目应当结平,余额转入“应交税金-未交增值税”科目,其余科目因为12月计提的税金,都是1月才交的,所以年末肯定是有也应该一一检查,如果和下月应缴纳金额有出入的,就应该好好查原因了。

上述航天服务费,本应该在减免时计入“应交税金-应交增值税-减免税金”,然后随增值税其他明细科目一并结转,结转后应该无余额。二、在发生时,一般可以这样做:借:管理费用 贷:银行存款,借:应交税费-应交增(减免税款) 贷:管理费用(负数)期末时,根据(销售税额-进项税额-减免税款)数字,借:应交税费-应交增值税(转出未交增值税) 贷:应交税费-未交增值税。

这个账户的结转是通过,应交税费-应交增值税(转出未交增值税)间接的结转。三、一般是这样: 1、结转进项税额:借:应缴税费-应交增值税-转出应缴增值税贷:应缴税费-应交增值税-进项税额 2、结转销项税额:借:应缴税费-应交增值税-销项税额贷:应缴税费-应交增值税-转出应缴增值税 3、转应缴增值税:(销项税额-进项税额=应交增值税)借:应缴税费-应交增值税-转出应缴增值税贷:应缴税费-未交增值税扩展资料:应交税金科目使用说明:一、本科目核算小企业应交纳的各种税金,如增值税、消费税、营业税、所得税、资源税、土地增值税、城市维护建设税、房产税、土地使用税、车船使用税、个人所得税等。

小企业交纳的印花税、耕地占用税以及其他不需要预计应交数目的税金,不在本科目核算。二、本科目应当设置以下明细科目:(一) 应交增值税小企业应在“应交增值税”明细账内,设置“进项税额”、“已交税金”、“减免税款”、“出口抵减内销产品应纳税额”、“转出未交增值税”、“销项税额”、“出口退税”、“进项税额转出”、“转出多交增值税”等专栏,并按规定进行核算。

小规模纳税人只需设置“应交增值税”明细科目,不需要在“应交增值税”明细科目中设置上述专栏。本规定中以下各项除特别注明外,均指作为增值税一般纳税人的小企业的情况:1、国内采购的物资,应按专用发票上注明的增值税额,借记本科目(应交增值税—进项税额),按专用发票上记载的应当计入采购成本的金额,借记“材料”、“库存商品”等科目,按应付或实际支付的金额,贷记“应付账款”、“应付票据”、“银行存款”等科目。

购入物资发生的退货,作相反会计分录。2、接受投资转入的物资,按专用发票上注明的增值税额,借记本科目(应交增值税—进项税额),按投资各方确定的价值,借记“材料”等科目,按其在注册资本终所占有的份额,贷记“实收资本”科目,按其差额,贷记“资本公积”科目。

3、接受应税劳务,按专用发票上注明的增值税额,借记本科目(应交增值税—进项税额),按专用发票上记载的应当计入加工、修理修配等物资成本的金额,借记“生产成本”、“委托加工物资”等科目,按应付或实际支付的金额,贷记“应付账款”、“银行存款”等科目。4、进口物资,按海关提供的完税凭证上注明的增值税,借记本科目(应交增值税—进项税额),按进口物资应计入采购成本的金额,借记“材料”、“库存商品”等科目,按应付或实际支付的金额,贷记“应付账款”、“银行存款”等科目。

参考资料来源:百度百科-应交税金。

2.我用金蝶做账,交所得税费用,上个月做了计提的分录,这个月做了

1、所得税是按季预缴,按年来汇缴清算,所以并不是结帐后就来计算本期应交的所得税, 2、计提所得税是在每个季度末,按你本季度需要缴纳的所得税来计提,会计分录为: A、计提时: 借:所得税 贷:应交税金-企业所得税 B、月末结转损益(月末会自动结转所有的损益) 借:本年利润 贷:所得税 C、次月缴纳时 借:应交税金 贷:银行存款 3、从上面的会计分录可以看出。

所得税的计算(计提)是在未结转之前做),并不是在结帐后再来做。

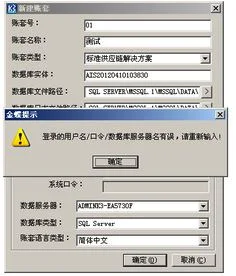

3.在金蝶KIS标准版里,是不是结账后,在计算本期应交所得税

1、所得税是按季预缴,按年来汇缴清算,所以并不是结帐后就来计算本期应交的所得税,

2、计提所得税是在每个季度末,按你本季度需要缴纳的所得税来计提,会计分录为:

A、计提时:

借:所得税

贷:应交税金-企业所得税

B、月末结转损益(月末会自动结转所有的损益)

借:本年利润

贷:所得税

C、次月缴纳时

借:应交税金

贷:银行存款

3、从上面的会计分录可以看出。所得税的计算(计提)是在未结转之前做),并不是在结帐后再来做